В письме от 4 апреля 2016 года № ЕД-4-15/5702 ФНС России объяснила, что УПД не может использоваться в качестве товаросопроводительного документа для подтверждения экспорта товаров за пределы России.

Это связано с необходимостью соблюдения специальных правил оформления документов при международных перевозках различными видами транспорта.

Однако позже ФНС изменила свою позицию, разрешив использование УПД для экспорта в страны-члены ЕАЭС в определенных условиях.

Сущность УПД

УПД — это уникальный документ, который сочетает в себе функции нескольких типов накладных и акта приема-передачи, применяемый в различных ситуациях бизнес-процессов.

- Он заменяет сразу несколько других документов и используется в качестве первичного документа для учета расходов и вычетов.

- Использование УПД не требует специального времени начала действия и может быть введено в учет в любое удобное для компании время.

Когда необходимо использовать УПД?

Документация УПД не является обязательной и универсальной. Она применяется по желанию налогоплательщика, когда он считает это необходимым. Тем не менее, у этого типа документации широкие возможности применения. Например, УПД может упростить передачу имущественных прав или результатов работ, регулярные отгрузки различных товаров, а также функции посредника.

Документы такого типа могут быть полезны и в других ситуациях, их применение следует рассматривать индивидуально для каждой компании.

Изменения, которые следует учесть в 2021 году

Основные аспекты составления и использования УПД прописаны в письме ФНС № ММВ-20-3/96 от 21.10.2013. Стандарт заполнения этого документа определен как свободный, существует рекомендованный вариант, но его использование не является обязательным.

Однако стандартный счет-фактура, являющийся частью УПД, должен быть заполнен в соответствии с всеми изменениями. В 2021 году вносятся изменения в формы счетов-фактур, начиная с 1 июля 2021 года, в связи с введением системы прослеживания товаров с 8 июля 2021 года. Появляются новые реквизиты, которые также должны быть учтены при заполнении УПД.

Одним из ключевых изменений является появление строки 5а в счете-фактуре, которая обязательна для плательщиков НДС, использующих УПД со статусом «1». Также в счетах-фактурах и УПД появилась строка 8, которая фиксирует идентификатор государственного контракта.

Эти изменения направлены на упрощение процесса контроля отгрузки товаров и услуг, финансируемых из федерального бюджета, и применимы только в отношении работ с госконтрактами.

Особенности составления и заполнения УПД

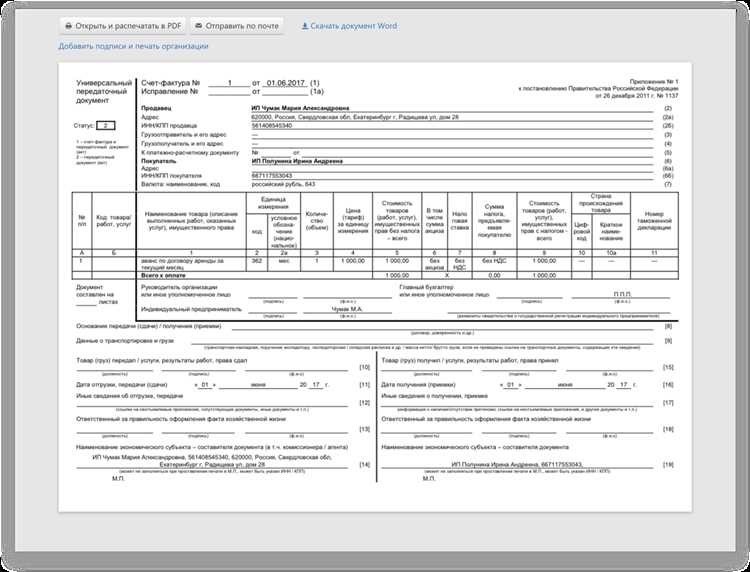

ФНС не устанавливает жестких стандартов для формы УПД. Компании могут разработать свой вариант, ориентируясь на предложенные стандарты и соблюдая нормы, связанные с счетами-фактурами. Первоначально необходимо выбрать статус УПД, который определит специфику документа и его область применения.

- «1» — используется для облагаемых НДС расчетов, сочетая функции счета-фактуры и накладной.

- «2» — применяется как накладная или акт без функции счета-фактуры, используется в основном для не облагаемых НДС расчетов.

Компании могут добавлять необходимые блоки для полного учета данных. Важно соблюдать наличие и правильность реквизитов, их расположение должно соответствовать предложенному образцу налоговой.

Все прочие моменты имеют исключительно рекомендательный характер. Однако, важно, чтобы в документе была зафиксирована базовая информация, такая как наименование, дата составления, содержание и ответственные лица.

Одним из основных достоинств УПД является его мультифункциональность, которая позволяет регулировать содержание документа по своему усмотрению. В УПД можно включать:

- дополнительные имущественные права;

- проводимые операции.

При фиксации информации о проводимых операциях важно ориентироваться на стандарты, характерные для счетов-фактур. Обычно описание информации выполняется по аналогии:

- блок, аналогичный данным счета-фактуры, включающий данные об участниках операции и ее содержании (включая реквизиты);

- блок с информацией о договоре между сторонами;

- подробная информация о всех сопроводительных документах и файлах, относящихся к операции (например, транспортные накладные).

УПД включает типичные блоки, характерные для учетной документации, что упрощает его заполнение бухгалтерами, ориентируясь на налоговые образцы.

Электронные и бумажные версии УПД

Современные УПД, как и многие другие документы, могут быть составлены как в электронном, так и в бумажном виде. Законодательство не требует обязательного использования бумажных версий, но они могут потребоваться в определенных ситуациях:

- когда УПД используется вместо первичной документации;

- при поставках продукции;

- для организации передачи различных прав на объекты.

Бумажная версия должна быть подписана уполномоченными лицами обеих сторон.

Электронная версия УПД получила широкое распространение и является основной. Она может быть:

- односторонней — содержать один файл формата XML с информацией о продавце;

- двусторонней — расширенный файл XML с информацией о продавце и покупателе.

Электронная версия также должна быть подписана уполномоченными лицами, с указанием их полномочий. В большинстве случаев электронной версии достаточно, что существенно упрощает процессы передачи.

- #бухгалтерский учет

- #универсальный передаточный документ

- #бухгалтерские документы

- Автор: Амелина Татьяна, генеральный директор компании «Невская Перспектива»

Использование УПД при экспорте

В письме от 4 апреля 2016 года № ЕД-4-15/5702 ФНС России объяснила, что УПД не может использоваться в качестве товаросопроводительного документа для подтверждения экспорта товаров за пределы России.

Это связано с необходимостью соблюдения специальных правил оформления документов при международных перевозках различными видами транспорта.

Однако позже ФНС изменила свою позицию, разрешив использование УПД для экспорта в страны-члены ЕАЭС в определенных условиях.

Сущность УПД

УПД — это уникальный документ, который сочетает в себе функции нескольких типов накладных и акта приема-передачи, применяемый в различных ситуациях бизнес-процессов.

- Он заменяет сразу несколько других документов и используется в качестве первичного документа для учета расходов и вычетов.

- Использование УПД не требует специального времени начала действия и может быть введено в учет в любое удобное для компании время.

Когда необходимо использовать УПД?

Документация УПД не является обязательной и универсальной. Она применяется по желанию налогоплательщика, когда он считает это необходимым. Тем не менее, у этого типа документации широкие возможности применения. Например, УПД может упростить передачу имущественных прав или результатов работ, регулярные отгрузки различных товаров, а также функции посредника.

Документы такого типа могут быть полезны и в других ситуациях, их применение следует рассматривать индивидуально для каждой компании.

Изменения, которые следует учесть в 2021 году

Основные аспекты составления и использования УПД прописаны в письме ФНС № ММВ-20-3/96 от 21.10.2013. Стандарт заполнения этого документа определен как свободный, существует рекомендованный вариант, но его использование не является обязательным.

Однако стандартный счет-фактура, являющийся частью УПД, должен быть заполнен в соответствии с всеми изменениями. В 2021 году вносятся изменения в формы счетов-фактур, начиная с 1 июля 2021 года, в связи с введением системы прослеживания товаров с 8 июля 2021 года. Появляются новые реквизиты, которые также должны быть учтены при заполнении УПД.

Одним из ключевых изменений является появление строки 5а в счете-фактуре, которая обязательна для плательщиков НДС, использующих УПД со статусом «1». Также в счетах-фактурах и УПД появилась строка 8, которая фиксирует идентификатор государственного контракта.

Эти изменения направлены на упрощение процесса контроля отгрузки товаров и услуг, финансируемых из федерального бюджета, и применимы только в отношении работ с госконтрактами.

Особенности составления и заполнения УПД

ФНС не устанавливает жестких стандартов для формы УПД. Компании могут разработать свой вариант, ориентируясь на предложенные стандарты и соблюдая нормы, связанные с счетами-фактурами. Первоначально необходимо выбрать статус УПД, который определит специфику документа и его область применения.

- «1» — используется для облагаемых НДС расчетов, сочетая функции счета-фактуры и накладной.

- «2» — применяется как накладная или акт без функции счета-фактуры, используется в основном для не облагаемых НДС расчетов.

Компании могут добавлять необходимые блоки для полного учета данных. Важно соблюдать наличие и правильность реквизитов, их расположение должно соответствовать предложенному образцу налоговой.

Все прочие моменты имеют исключительно рекомендательный характер. Однако, важно, чтобы в документе была зафиксирована базовая информация, такая как наименование, дата составления, содержание и ответственные лица.

Одним из основных достоинств УПД является его мультифункциональность, которая позволяет регулировать содержание документа по своему усмотрению. В УПД можно включать:

- дополнительные имущественные права;

- проводимые операции.

При фиксации информации о проводимых операциях важно ориентироваться на стандарты, характерные для счетов-фактур. Обычно описание информации выполняется по аналогии:

- блок, аналогичный данным счета-фактуры, включающий данные об участниках операции и ее содержании (включая реквизиты);

- блок с информацией о договоре между сторонами;

- подробная информация о всех сопроводительных документах и файлах, относящихся к операции (например, транспортные накладные).

УПД включает типичные блоки, характерные для учетной документации, что упрощает его заполнение бухгалтерами, ориентируясь на налоговые образцы.

Электронные и бумажные версии УПД

Современные УПД, как и многие другие документы, могут быть составлены как в электронном, так и в бумажном виде. Законодательство не требует обязательного использования бумажных версий, но они могут потребоваться в определенных ситуациях:

- когда УПД используется вместо первичной документации;

- при поставках продукции;

- для организации передачи различных прав на объекты.

Бумажная версия должна быть подписана уполномоченными лицами обеих сторон.

Электронная версия УПД получила широкое распространение и является основной. Она может быть:

- односторонней — содержать один файл формата XML с информацией о продавце;

- двусторонней — расширенный файл XML с информацией о продавце и покупателе.

Электронная версия также должна быть подписана уполномоченными лицами, с указанием их полномочий. В большинстве случаев электронной версии достаточно, что существенно упрощает процессы передачи.

- #бухгалтерский учет

- #универсальный передаточный документ

- #бухгалтерские документы

- Автор: Амелина Татьяна, генеральный директор компании «Невская Перспектива»

Анализ распространённых ошибок при заполнении электронного документа и методы их избежания

При использовании электронных платёжных документов (ЭПД) неизбежны определённые трудности, связанные с их заполнением. Несмотря на стремление к автоматизации и упрощению процессов, многие пользователи сталкиваются с типовыми ошибками, которые могут повлиять на правильность и законность таких документов.

Ошибки в заполнении ЭПД могут иметь различную природу. Одной из частых проблем является неправильное указание суммы платежа или налоговых обязательств. Это может происходить как из-за человеческого фактора, так и из-за ошибок в программном обеспечении, используемом для формирования документа.

Другим распространённым недочётом является неверная классификация операций или неправильное указание реквизитов контрагентов. Это может привести к дополнительным проверкам со стороны налоговых органов или задержкам в финансовых процессах.

Методы предотвращения ошибок в заполнении электронных документов включают в себя использование специализированных программ, которые автоматически проверяют правильность введённых данных. Также важно внимательно контролировать каждый этап формирования и отправки ЭПД, а также обучать сотрудников правильному заполнению документации.

Кроме того, регулярное обновление программного обеспечения и мониторинг изменений в законодательстве позволяют оперативно реагировать на возможные изменения в требованиях к заполнению электронных платёжных документов.

Использование электронных платёжных документов, несмотря на потенциальные трудности, представляет собой эффективный инструмент для современных организаций, стремящихся упростить и ускорить процессы финансового учёта и налогообложения.

Изменения в законодательстве ожидаемые в будущем для электронных передач налоговых данных

Прогнозируется, что в ближайшие годы будут введены новые требования к форматам и стандартам электронных документооборотов, включая дополнительные меры по защите данных и улучшению цифровой подписи. Эти изменения направлены на упрощение процессов обмена информацией между сторонами, повышение прозрачности и уменьшение возможности ошибок в учетной документации.

- Развитие стандартов электронного документооборота.

- Внедрение дополнительных мер защиты данных и цифровой подписи.

- Упрощение процессов обмена информацией.

- Повышение прозрачности налогового учета.

Особое внимание уделено созданию условий для эффективного взаимодействия между бизнесом и налоговыми органами на основе современных технологий. Ожидается, что изменения в законодательстве будут способствовать не только повышению эффективности учета и контроля, но и снижению административных барьеров для предпринимателей.

Таким образом, предстоящие изменения в законодательстве нацелены на создание более благоприятных условий для внедрения современных технологий в налоговую отчетность, что, в свою очередь, способствует укреплению доверия между участниками рынка и государственными органами.

Анализ типовых ошибок при заполнении электронного образа первичного документа и способы их избежать

В данном разделе мы рассмотрим распространенные неточности и ошибки, которые возникают при заполнении цифрового отражения первоначального документа, а также предложим эффективные методы их устранения. Точное и правильное заполнение данных играет ключевую роль в процессе оформления данного документа и в последующем ведении учета.

| Тип ошибки | Причины возникновения | Способы исправления |

|---|---|---|

| Неверное указание суммы | Неправильный перенос данных из первоначального источника. | Проверять данные перед внесением в электронный формат. Использовать автоматизированные системы контроля. |

| Ошибка в указании кода операции | Недостаточное знание кодификации операций. | Использовать справочники или автоматизированные системы, которые предотвращают ввод некорректных кодов. |

| Несоответствие даты события и даты документа | Ошибки в расчетах или неправильное указание данных. | Внимательно проверять даты, сравнивать с первоисточником. |

Важно отметить, что наличие даже малейших ошибок может повлечь за собой серьезные последствия в будущем, включая нарушения налогового законодательства и финансовые несоответствия. Поэтому внимание к деталям и использование современных технологий контроля являются необходимыми условиями для успешного использования цифрового образа первичных документов.

Анализ типовых ошибок при заполнении электронных документов и способы их избежать

В данном разделе мы рассмотрим распространенные ошибки, которые допускаются при заполнении электронных платежных поручений (ЭПП), а также предложим эффективные методы их предотвращения. Понимание этих аспектов необходимо для обеспечения правильного ведения финансовых операций и минимизации возможных ошибок, которые могут повлечь за собой финансовые и налоговые последствия для вашей организации.

| Ошибка | Способ избежать |

|---|---|

| Неверно указанные реквизиты получателя платежа | Перед заполнением ЭПП внимательно проверять и сверять реквизиты с договором или счетом-фактурой, используя подтверждающие документы. |

| Неправильная сумма платежа | Дважды проверять сумму перед отправкой ЭПП; использовать автоматизированные системы для подсчета и проверки. |

| Отсутствие или некорректно оформленные подписи | Обеспечивать правильность и наличие необходимых подписей перед отправкой документа. |

| Неактуальные налоговые ставки или коды | Регулярно обновлять информацию о налоговых ставках и кодах в соответствии с последними изменениями законодательства. |

| Использование устаревших форм ЭПП | Проверять актуальность формы ЭПП и ее соответствие текущему законодательству. |

Ошибки при заполнении ЭПП могут привести к задержкам в финансовых операциях и дополнительным расходам на их исправление. Правильное понимание и внедрение мер предосторожности помогут вашей организации избежать негативных последствий и повысить эффективность работы с электронными платежными поручениями.