*Таможенный платеж рассчитывается по курсу валюты на день подачи декларации с учетом возможного колебания курса.

**Ниже представлена таблица расчета таможенных сборов, дополнительных к расчету стоимости таможенных платежей.

Особенности расчета таможенных сборов:

- Таможенные сборы зависят от стоимости товара и стоимости перевозки груза.

- НДС в большинстве случаев составляет 20% и зависит от вида товара.

- Для товаров медицинского, детского и научного назначения ставка растаможки может быть от 0 до 10%.

- Формула для расчета НДС: (стоимость товара + доставка + таможенная пошлина + страховка) * ___% НДС.

- Формула для расчета пошлины: (стоимость товара + стоимость доставки + страховка) * ___% пошлины.

Таблица расчета таможенных сборов:

| Стоимость товара и грузовой перевозки в рублях | Таможенный сбор |

|---|---|

| от 0 до 200000 р. | 775 р. |

| от 200000,01 р. до 450000 р. | 1550 р. |

| от 450000,01 р. до 1200000 р. | 3100 р. |

| от 1200000,01 р. до 2700000 р. | 8530 р. |

| от 2700000,01 р. до 4200000 р. | 12000 р. |

| от 4200000,01 р. до 5500000 р. | 15500 р. |

| от 5500000,01 р. до 7000000 р. | 20000 р. |

| от 7000000,01 р. до 8000000 р. | 23000 р. |

| от 8000000,01 р. до 9000000 р. | 25000 р. |

| от 9000000,01 р. до 10000000 р. | 27000 р. |

| от 10000000,01 р. и выше | 30000 р. |

Согласно Постановлению от 26 марта 2020 г. №342

Если таможенная стоимость товаров не определена или не указана, и для вывозимых товаров не установлены ставки вывозных таможенных пошлин, применяются следующие ставки за таможенные операции:

- 6 тыс. рублей — до 50 товаров в декларации;

- 12 тыс. рублей — от 51 до 100 товаров в декларации;

- 20 тыс. рублей — более 100 товаров в декларации.

- Онлайн-калькулятор таможенного платежа

- Расчет стоимости доставки до границы

- Расчет расстояния

Как оформить растаможку автомобиля в России в 2026 году

В 2026 году возникли изменения, касающиеся в

- оригинал и копия документов на автомобиль (необходимо полное совпадение данных с паспортом и кузовом, двигателем и прочими элементами);

- таможенная расписка с сертификатом, оформленная до выезда за границу;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- предварительно заполненная онлайн-форма таможенной декларации, которую можно подготовить заранее для упрощения процесса.

Важно не забывать о страховании. Отсутствие обязательной страховки может стать препятствием при пересечении границы и привести к наложению штрафных санкций.

Что нужно оплатить при ввозе автомобиля в Россию

Таможенные сборы

Таможенные сборы представляют собой обязательные платежи при перемещении товаров через границу, их размер зависит от характеристик транспортного средства. В частности, учитываются вид используемого топлива, год выпуска автомобиля, объем и мощность двигателя. Зная эти параметры, можно рассчитать стоимость таможенного оформления автомобиля.

Ставки таможенных пошлин зафиксированы для каждого типа транспортного средства и утверждены соответствующими нормативными актами. Оформление таможенной документации – ответственный процесс, и поэтому многие владельцы автомобилей и участники внешнеэкономической деятельности предпочитают воспользоваться услугами профессиональных таможенных брокеров, чтобы избежать ошибок.

Утилизационный сбор взимается с колесных транспортных средств таможенными органами. Плательщик самостоятельно рассчитывает его и перечисляет на счет казначейства, предоставляя комплект необходимых документов для подтверждения правильности расчета. Если автомобиль, ввозимый в Россию, старше трех лет, размер утилизационного сбора будет выше, чем для новых автомобилей.

В отличие от таможенных пошлин, размер утилизационного сбора зависит от типа топлива, возраста транспортного средства и других параметров. Расчет НДС производится исходя из общей суммы всех платежей: таможенного сбора, пошлины и утилизационного сбора.

Несмотря на сложность процесса, стоимость таможенного оформления автомобиля устанавливается фиксированной ставкой и прямо связана с таможенной стоимостью транспортного средства.

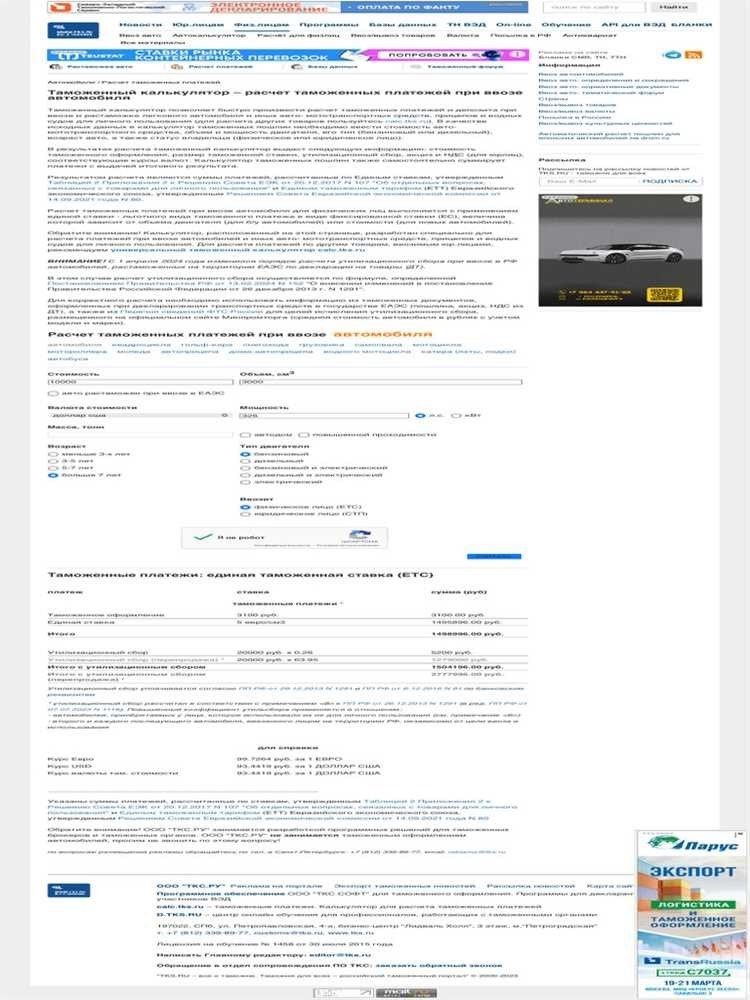

Как быстро рассчитать стоимость растаможки автомобиля?

Если вы хотите быстро и точно рассчитать стоимость растаможки автомобиля без лишних трудностей, вам поможет специальный таможенный калькулятор. Введите все необходимые данные о вашем автомобиле, и он моментально рассчитает все необходимые платежи при ввозе ТС.

Это простой способ самостоятельного расчета стоимости растаможки автомобиля, который позволяет избежать долгих вы

Онлайн чат с декларантом доступен для подбора соответствующего кода ТН ВЭД для вашего товара. Рабочее время специалиста с 09:00 до 18:00 по Москве.

Таможенный калькулятор

Поможем подобрать необходимый код ТН ВЭД для вашего товара?

Часто задаваемые вопросы

С помощью кода можно получить информацию, необходимую при отправке товара за границу.

- Произвести расчет таможенных платежей.

- Узнать, нужна ли сертификация продукции.

- Выяснить, подпадает ли ваш товар под акцизные сборы.

- Узнать размер экспортной пошлины.

- Определить наличие льгот для данного вида товара в стране потребителя.

Акцизные сборы распространяются на определенные категории товаров, такие как табачные изделия, алкоголь и автомобили. Общий список подакцизных товаров приведен в статье 193 Налогового кодекса Российской Федерации. Оплата акциза осуществляется до таможенного декларирования товара. Экспорт подакцизных товаров не облагается акцизными платежами.

Таможенные платежи включают три различных вида сборов:

- Сбор за оформление, зависящий от стоимости продукции (от 375 до 22 500 рублей).

- Сбор за сопровождение, зависящий от километража (от 2 000 до 6 000 рублей).

- Сбор за хранение груза, если товар сдан на таможенное хранение.

Вы можете самостоятельно рассчитать таможенные платежи с помощью калькулятора или заказать подробный расчет.

На первом этапе расчета определяется таможенная стоимость товара (ТС), включающая общую стоимость продукции и расходы по транспортировке до границы РФ.

Таможенная стоимость (ТС) включает:

- Инвойсовую стоимость товара.

- Расходы за границей до границы РФ.

- Стоимость страховки (при необходимости).

Пошлина рассчитывается от таможенной стоимости, чаще всего используется адвалорная ставка, иногда специфические или комбинированные ставки.

НДС рассчитывается от суммы таможенной стоимости и пошлины.

Таможенный сбор зависит от стоимости товара в рублях.

Таможенный платеж рассчитывается от суммы пошлины, НДС и таможенных сборов.

Пример расчета:

В нашем примере товар приобретен за 8 000 000 долларов. Доставка до границы плюс страховка обошлись в 500 000 долларов. Следовательно, таможенная стоимость продукции составит 8 000 000 + 500 000 = 8 500 000 долларов.

При известной таможенной стоимости начинаем рассчитывать таможенные платежи, которые включают в себя таможенную пошлину, налог на добавленную стоимость (НДС) и таможенные сборы. Например, в соответствии с кодом ТН ВЭД у вас адвалорная пошлина в размере 10%. Следовательно, производим расчет: таможенная стоимость х 10%. В нашем случае получаем: 8 500 000 х 10% = 850 000 долларов.

НДС начисляется на основе таможенной стоимости и оплаченной таможенной пошлины. Формула для НДС: (таможенная стоимость + таможенная пошлина) х 20%. В нашем примере НДС будет равен (8 500 000 + 850 000) х 20% = 1 870 000 долларов.

Таможенные сборы рассчитываются на основе таможенной стоимости в соответствии с тарифами ФТС. Например, 8 000 000 рублей соответствуют сумме сбора в размере 22 500 рублей при курсе 66 рублей.

Итог: таможенная стоимость + таможенная пошлина + таможенный сбор = 850 000$ + 1 870 000$ + (22 500 руб / Курс 66 руб.) = 2 720 340 долларов

Предлагаем воспользоваться нашим онлайн-калькулятором таможенных платежей для расчета ваших затрат. Также вы можете заказать услугу подробного расчета таможенных платежей на нашем сайте.

От чего зависит размер таможенной пошлины?

Таможенная пошлина взимается при пересечении границы страны-получателя декларантом. Различают несколько типов пошлин в зависимости от ставок:

• Адвалорные – зависят от контрактной или таможенной стоимости груза, исчисляются в процентах.

• Специфические – рассчитываются на основе цены товара за единицу в оговоренной валюте (доллар, евро и т.д.).

• Комбинированные – учитывают и процент, и стоимость товара за единицу.

Важно отметить, что ставки пошлины могут изменяться. Для некоторых товарных групп действуют особые условия, влияющие на ставку пошлины.

Ввозимая продукция облагается тремя ставками НДС:

• Стандартная ставка НДС 20% применяется почти ко всем видам ввозимого товара.

• Льготная ставка НДС – 10%. В эту категорию входят продовольствие и некоторые детские товары. Полный список товаров доступен в статье 164 Налогового кодекса РФ.

• Нулевая ставка 0% НДС применяется к наукоемким товарам, не имеющим аналогов в отечественной промышленности.

Информация о льготах по НДС публикуется Минпромторгом России.

Как рассчитать НДС при импорте?

Для расчета НДС сначала определяется сумма таможенных сборов, пошлины и акцизных платежей, затем применяется ставка 20% или льготные 10%. Например, если инвойсная цена груза составляет 1200 долларов, а таможенные сборы при доставке в Россию – 78 долларов, адвалорная пошлина 5%, товар не облагается акцизами, и льготы по НДС отсутствуют, то расчеты выглядят следующим образом: таможенная стоимость 1200 + 78 = 1278 долларов, пошлина 1278 х 5% = 63,9 долларов. Начисляемая база для НДС составляет 1278 + 63,9 = 1341,9. Таким образом, НДС составит: 1341,

Онлайн-калькулятор для расчета таможенного платежа

*Таможенный платеж рассчитывается по курсу валюты на день подачи декларации с учетом возможного колебания курса.

**Ниже представлена таблица расчета таможенных сборов, дополнительных к расчету стоимости таможенных платежей.

Особенности расчета таможенных сборов:

- Таможенные сборы зависят от стоимости товара и стоимости перевозки груза.

- НДС в большинстве случаев составляет 20% и зависит от вида товара.

- Для товаров медицинского, детского и научного назначения ставка растаможки может быть от 0 до 10%.

- Формула для расчета НДС: (стоимость товара + доставка + таможенная пошлина + страховка) * ___% НДС.

- Формула для расчета пошлины: (стоимость товара + стоимость доставки + страховка) * ___% пошлины.

Таблица расчета таможенных сборов:

| Стоимость товара и грузовой перевозки в рублях | Таможенный сбор |

|---|---|

| от 0 до 200000 р. | 775 р. |

| от 200000,01 р. до 450000 р. | 1550 р. |

| от 450000,01 р. до 1200000 р. | 3100 р. |

| от 1200000,01 р. до 2700000 р. | 8530 р. |

| от 2700000,01 р. до 4200000 р. | 12000 р. |

| от 4200000,01 р. до 5500000 р. | 15500 р. |

| от 5500000,01 р. до 7000000 р. | 20000 р. |

| от 7000000,01 р. до 8000000 р. | 23000 р. |

| от 8000000,01 р. до 9000000 р. | 25000 р. |

| от 9000000,01 р. до 10000000 р. | 27000 р. |

| от 10000000,01 р. и выше | 30000 р. |

Согласно Постановлению от 26 марта 2020 г. №342

Если таможенная стоимость товаров не определена или не указана, и для вывозимых товаров не установлены ставки вывозных таможенных пошлин, применяются следующие ставки за таможенные операции:

- 6 тыс. рублей — до 50 товаров в декларации;

- 12 тыс. рублей — от 51 до 100 товаров в декларации;

- 20 тыс. рублей — более 100 товаров в декларации.

- Онлайн-калькулятор таможенного платежа

- Расчет стоимости доставки до границы

- Расчет расстояния

Как оформить растаможку автомобиля в России в 2026 году

В 2026 году возникли изменения, касающиеся в

- оригинал и копия документов на автомобиль (необходимо полное совпадение данных с паспортом и кузовом, двигателем и прочими элементами);

- таможенная расписка с сертификатом, оформленная до выезда за границу;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- предварительно заполненная онлайн-форма таможенной декларации, которую можно подготовить заранее для упрощения процесса.

Важно не забывать о страховании. Отсутствие обязательной страховки может стать препятствием при пересечении границы и привести к наложению штрафных санкций.

Что нужно оплатить при ввозе автомобиля в Россию

Таможенные сборы

Таможенные сборы представляют собой обязательные платежи при перемещении товаров через границу, их размер зависит от характеристик транспортного средства. В частности, учитываются вид используемого топлива, год выпуска автомобиля, объем и мощность двигателя. Зная эти параметры, можно рассчитать стоимость таможенного оформления автомобиля.

Ставки таможенных пошлин зафиксированы для каждого типа транспортного средства и утверждены соответствующими нормативными актами. Оформление таможенной документации – ответственный процесс, и поэтому многие владельцы автомобилей и участники внешнеэкономической деятельности предпочитают воспользоваться услугами профессиональных таможенных брокеров, чтобы избежать ошибок.

Утилизационный сбор взимается с колесных транспортных средств таможенными органами. Плательщик самостоятельно рассчитывает его и перечисляет на счет казначейства, предоставляя комплект необходимых документов для подтверждения правильности расчета. Если автомобиль, ввозимый в Россию, старше трех лет, размер утилизационного сбора будет выше, чем для новых автомобилей.

В отличие от таможенных пошлин, размер утилизационного сбора зависит от типа топлива, возраста транспортного средства и других параметров. Расчет НДС производится исходя из общей суммы всех платежей: таможенного сбора, пошлины и утилизационного сбора.

Несмотря на сложность процесса, стоимость таможенного оформления автомобиля устанавливается фиксированной ставкой и прямо связана с таможенной стоимостью транспортного средства.

Как быстро рассчитать стоимость растаможки автомобиля?

Если вы хотите быстро и точно рассчитать стоимость растаможки автомобиля без лишних трудностей, вам поможет специальный таможенный калькулятор. Введите все необходимые данные о вашем автомобиле, и он моментально рассчитает все необходимые платежи при ввозе ТС.

Это простой способ самостоятельного расчета стоимости растаможки автомобиля, который позволяет избежать долгих вы

Онлайн чат с декларантом доступен для подбора соответствующего кода ТН ВЭД для вашего товара. Рабочее время специалиста с 09:00 до 18:00 по Москве.

Таможенный калькулятор

Поможем подобрать необходимый код ТН ВЭД для вашего товара?

Часто задаваемые вопросы

С помощью кода можно получить информацию, необходимую при отправке товара за границу.

- Произвести расчет таможенных платежей.

- Узнать, нужна ли сертификация продукции.

- Выяснить, подпадает ли ваш товар под акцизные сборы.

- Узнать размер экспортной пошлины.

- Определить наличие льгот для данного вида товара в стране потребителя.

Акцизные сборы распространяются на определенные категории товаров, такие как табачные изделия, алкоголь и автомобили. Общий список подакцизных товаров приведен в статье 193 Налогового кодекса Российской Федерации. Оплата акциза осуществляется до таможенного декларирования товара. Экспорт подакцизных товаров не облагается акцизными платежами.

Таможенные платежи включают три различных вида сборов:

- Сбор за оформление, зависящий от стоимости продукции (от 375 до 22 500 рублей).

- Сбор за сопровождение, зависящий от километража (от 2 000 до 6 000 рублей).

- Сбор за хранение груза, если товар сдан на таможенное хранение.

Вы можете самостоятельно рассчитать таможенные платежи с помощью калькулятора или заказать подробный расчет.

На первом этапе расчета определяется таможенная стоимость товара (ТС), включающая общую стоимость продукции и расходы по транспортировке до границы РФ.

Таможенная стоимость (ТС) включает:

- Инвойсовую стоимость товара.

- Расходы за границей до границы РФ.

- Стоимость страховки (при необходимости).

Пошлина рассчитывается от таможенной стоимости, чаще всего используется адвалорная ставка, иногда специфические или комбинированные ставки.

НДС рассчитывается от суммы таможенной стоимости и пошлины.

Таможенный сбор зависит от стоимости товара в рублях.

Таможенный платеж рассчитывается от суммы пошлины, НДС и таможенных сборов.

Пример расчета:

В нашем примере товар приобретен за 8 000 000 долларов. Доставка до границы плюс страховка обошлись в 500 000 долларов. Следовательно, таможенная стоимость продукции составит 8 000 000 + 500 000 = 8 500 000 долларов.

При известной таможенной стоимости начинаем рассчитывать таможенные платежи, которые включают в себя таможенную пошлину, налог на добавленную стоимость (НДС) и таможенные сборы. Например, в соответствии с кодом ТН ВЭД у вас адвалорная пошлина в размере 10%. Следовательно, производим расчет: таможенная стоимость х 10%. В нашем случае получаем: 8 500 000 х 10% = 850 000 долларов.

НДС начисляется на основе таможенной стоимости и оплаченной таможенной пошлины. Формула для НДС: (таможенная стоимость + таможенная пошлина) х 20%. В нашем примере НДС будет равен (8 500 000 + 850 000) х 20% = 1 870 000 долларов.

Таможенные сборы рассчитываются на основе таможенной стоимости в соответствии с тарифами ФТС. Например, 8 000 000 рублей соответствуют сумме сбора в размере 22 500 рублей при курсе 66 рублей.

Итог: таможенная стоимость + таможенная пошлина + таможенный сбор = 850 000$ + 1 870 000$ + (22 500 руб / Курс 66 руб.) = 2 720 340 долларов

Предлагаем воспользоваться нашим онлайн-калькулятором таможенных платежей для расчета ваших затрат. Также вы можете заказать услугу подробного расчета таможенных платежей на нашем сайте.

От чего зависит размер таможенной пошлины?

Таможенная пошлина взимается при пересечении границы страны-получателя декларантом. Различают несколько типов пошлин в зависимости от ставок:

• Адвалорные – зависят от контрактной или таможенной стоимости груза, исчисляются в процентах.

• Специфические – рассчитываются на основе цены товара за единицу в оговоренной валюте (доллар, евро и т.д.).

• Комбинированные – учитывают и процент, и стоимость товара за единицу.

Важно отметить, что ставки пошлины могут изменяться. Для некоторых товарных групп действуют особые условия, влияющие на ставку пошлины.

Ввозимая продукция облагается тремя ставками НДС:

• Стандартная ставка НДС 20% применяется почти ко всем видам ввозимого товара.

• Льготная ставка НДС – 10%. В эту категорию входят продовольствие и некоторые детские товары. Полный список товаров доступен в статье 164 Налогового кодекса РФ.

• Нулевая ставка 0% НДС применяется к наукоемким товарам, не имеющим аналогов в отечественной промышленности.

Информация о льготах по НДС публикуется Минпромторгом России.

Как рассчитать НДС при импорте?